中国有色矿业集团有限公司2013年度第一期短期融资券募集说明书对公司所处的有色金属行业进行了分析。

1、有色金属行业全球竞争格局

21世纪初,随着全球经济复苏和中国经济快速发展对世界资源需求的拉动,发达国家对国际优势矿产资源的争夺日益激烈,国际矿业公司控制资源、控制供给的意图和愿望越发明显,步伐也不断加快。目前全球最大四家矿业集团—澳大利亚必和必拓(BHPBilliton)、力拓(RioTinto)、英美资源集团(AngloAmerican)和巴西淡水河谷(CVRD)的市值占全行业的40%,行业集中度很高,接近于寡头垄断的市场格局。

与此同时,发达国家利用其经济、军事实力和科技优势,在政治上不断开展“资源外交”,扶持本国矿业公司拓展海外市场。目前,美国、加拿大、澳大利亚、英国、法国和日本等发达国家的跨国矿业公司已经在全球优势矿产资源的控制方面占据了先机或处于主导地位。与此相比,我国有色金属企业开发海外矿产资源的步伐已明显落后,在同发达国家争夺矿产资源的实力方面处于不利地位。

世界各国在经济发展的不同阶段对资源开发的政策不尽相同,在经济发展水平相对较低的国家,其产业政策往往是鼓励外资到本国来开发资源。我国周边国家和中南部非洲国家拥有较为丰富的有色金属矿产资源,并且这些国家目前的经济发展水平不高,与我国关系良好,相当一部分矿产资源所在国的政策有利于我国开展海外有色金属矿产资源开发。

2、有色金属行业整体发展态势

有色金属矿产属于不可再生的稀有资源,在世界各国的国民经济发展中都具有十分重要的地位,属于我国产业政策大力扶持的战略性行业之一。有色金属作为重要的生产和生活资料之一,其需求变化主要取决于国民经济的发展速度,尤其是作为国民经济支柱的工业的发展速度。

2000年至2007年,在全球经济强劲复苏以及中国经济高速增长的带动下,全球有色金属的需求量不断加大,并逐渐出现供需缺口,有色金属的库存大幅下降,加之美元贬值、投机资金大量涌入等因素,有色金属的价格持续上涨,包括铜、铝、铅、锌、锡、镍、黄金、白银等在内的主要有色金属价格均屡创历史新高。2008年,由美国次贷危机引起的全球金融危机开始向实体经济蔓延,导致全球经济陷入衰退,作为与经济增长高度相关的有色金属行业,其产量增速也有所回落,主要有色金属价格也呈现大幅波动。

2009年以来,我国有色金属行业在国家一揽子扩内需、保增长政策大力支持下,积极实施《有色金属产业结构调整和振兴规划》,较快扭转了行业增长大幅下滑的局面,生产逐步恢复正常,经济效益稳步增长。2009年有色金属行业投资继续保持增长,累计完成固定资产投资2,716.9亿元,同比增长16.5%;新开工项目投资总额为2,860.3亿元,同比增长38.7%。2010年,有色金属工业累计完成固定资产投资3,627.9亿元,同比增长33.5%;新开工项目投资总额为3684.5亿元,同比增长28.8%。2011年,有色金属工业累计完成固定资产投资4,773.47亿元,同比增长34.64%。

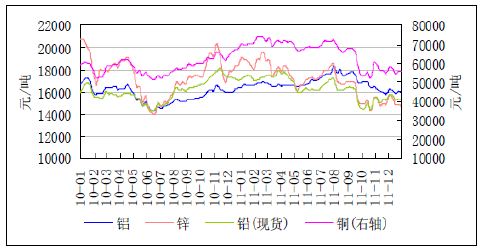

从2009年4月份开始,我国有色金属产量止跌回升,逐步扭转大面积停产局面,生产基本恢复正常。据工信部统计,2009年我国十种有色金属产量为2,604.88万吨,同比增长3.99%。2009年我国有色金属70家重点企业经营情况好转,利润逐月增加,2009年度实现主营业务收入6,479亿元,同比增长0.72%;实现利润176亿元,同比下降1.46%。2009年主要有色金属价格自1-2月低位震荡后逐步回升,截至2009年12月31日国内市场铜、铝、铅、锌、镍、锡现货价分别为59,125元/吨、16,590元/吨、16,000元/吨、20,225元/吨、140,500元/吨和126,750元/吨(数据来源:上海金属网),较2008年底分别上涨131.64%、44.26%、53.85%、104.29%、66.27%和27.39%。

2010年主要有色金属价格基本维持振荡上涨态势,根据工信部统计,2010年国内市场铜现货平均价为59,066元/吨,同比上涨40.5%;铝现货平均价为15,763元/吨,同比上涨13.5%;铅现货平均价为16,100元/吨,同比上涨9.1%;锌现货平均价为17,387元/吨,同比上涨19.9%。其中,铜价超过金融危机前的最高点。

2011年,我国有色金属生产继续呈稳定增长态势,据工信部报告显示,十种常用有色金属产量为3,438万吨,同比增长9.8%,增幅比“十一五”期间的平均增幅低4个百分点。2011年,规模以上有色金属工业企业实现主营业务收入持续增长。8,017家规模以上有色金属工业企业(不包括独立黄金企业,下同)实现主营业务收入3.9万亿元,同比增长35%。2011年,规模以上有色金属工业企业实现利润1,990亿元,同比增长53%。2011年,1-11月份国内市场,铜现货平均价为67,241元/吨,同比上涨15.2%,铝现货平均价为16,944元/吨,同比上涨7.8%;铅现货平均价为16,541元/吨,同比上涨3.4%;锌现货平均价为17,095元/吨,同比下降1.3%。

价格方面,2011年三季度以来,国内货币政策趋紧、美国经济复苏程度缓慢以及欧元区债务危机重现,宏观环境的恶化打压了基本金属的上行空间。受欧元下跌的拖累,全球股市暴跌,国内外市场有色金属价格呈震荡回落的态势。

进出口方面,我国虽然是目前世界上最大的有色金属产品生产国,但是国内有色金属矿产资源保证程度比较低,同时,我国有色金属深加工产品和新材料开发水平与发达国家差距较大,短时期内难以实现大量出口,有色金属产品进出口贸易长期存在巨额逆差。2011年我国有色金属进出口贸易总额创历史新高,达到1,607亿美元,同比增长28%,增幅比“十一五”期间的平均增幅高7.3个百分点。全年进出口贸易逆差额为744亿美元,同比增长8%。

2012年1-6月,全国十种有色金属产量1,769万吨,同比增长6.7%,增速同比减缓3.1个百分点。1-5月,有色金属行业实现利润687亿元,同比下降11.7%。2012年,国内主要有色金属价格有所回落。6月份,上海期货交易所铜、电解铝、锌当月期货平均价分别为55,423元/吨、15,960元/吨和14,772元/吨,比上月回落3.8%、0.5%和3.3%,同比下降18.7%、4.9%和12.6%。

3、我国有色金属行业现状及发展

我国有色金属行业总体发展目前还处于国际产业链分工的低端水平,抗御市场风险能力不足。全球资源配置能力尚未形成,大多数企业实际上仅是有色金属某一环节的生产者。

“十二五”时期,我国政府经济工作把转变发展方式、调整产业结构摆在更加突出的位置。当前和今后一段时间,我国继续推进《有色金属产业调整和振兴规划》,努力转变发展方式。推进产业结构调整的重点是:严格控制总量规模,加快淘汰落后产能;加强技术改造,推动技术进步;促进企业重组,调整产业布局;发展循环经济,搞好再生利用等几个方面,目标是增强国际竞争力和可持续发展能力。《有色金属产业调整和振兴规划》指出了有色金属产业调整和振兴的七项主要任务。一是稳定国内市场,改善出口环境;二是严格控制总量,加快淘汰落后产能;三是加强技术改造,推动技术进步;四是促进企业重组,调整产业布局;五是开发境内外资源,增强资源保障能力;六是发展循环经济,搞好再生利用;七是加强企业管理和安全监管,注重人才培养。《有色金属产业调整和振兴规划》还提出了十二条具体的政策措施,包括完善出口税收政策,抓紧建立国家收储机制,加大技术进步及技术改造投入,推进直购电试点,完善企业重组政策,支持企业“走出去”,修订完善产业政策,合理配置资源,继续实施有保有压的融资政策,严格执行节能减排淘汰落后产能问责制,建立产业信息的交流和披露制度,发挥行业协会(商会)作用。

2012年有色金属工业面临的国内外环境将更加复杂。欧洲债务危机蔓延,国际大宗商品价格深度回调、恐慌情绪升温,动荡加剧的金融市场延缓了全球经济复苏的脚步。我国宏观经济政策取向是继续保持政策的连续性、稳定性,并把稳定物价总水平放在宏观调控的首要位置,进一步增强政策的针对性、灵活性、有效性,当前我国宏观调控政策的效果正在逐步体现。整体来看,今后我国有色金属工业生产经营仍将处于平稳运行的态势,国内外市场主要有色金属价格仍将呈宽幅震荡的格局。

(1)供给:冶炼生产延续平稳回落态势,矿产品产量快速增长

①在严控总量政策引导及经济增长放缓背景下,冶炼产品增幅放缓

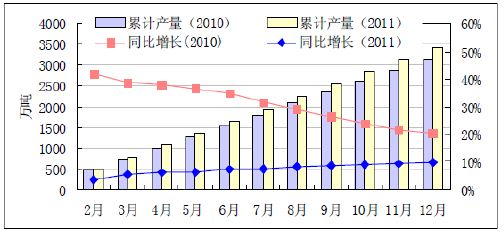

2011年以来,我国政府继续加大了对有色金属产量的控制。在严格控制总量、加快淘汰落后产能相关政策的引导下,有色金属生产扩张态势较上年同期明显回落,全年十种有色金属产品产量为3,438.29万吨,同比增长9.82%,产量增幅比“十一五”期间的平均增幅13.8%低4个百分点。不过这一增幅依然高于《有色金属工业十二五发展规划》中设定的“十种有色金属产量控制在4,600万吨左右,年均增长率为8%”。

2011年有色金属冶炼生产呈现平稳回落态势,这一方面是由于我国有色金属加快产业结构调整,从依靠冶炼生产扩张产量,向产业链均衡发展转变;另一方面也是受国际、国内经济环境影响的综合反应,尤其是四季度以来,受欧债危机等因素影响,国际基本有色金属价格水平下降;国内宏观经济增长放缓、需求减少。

2010年以来我国十种有色金属产品产量及同比增速

在常用有色金属品种中,产能过剩最为突出的电解铝淘汰落后产能效果明显。截至2011年底,全年电解铝开工产能为2,009万吨,开工率81.88%。据国家发改委公布的数据显示,2012年1-6月,在大部分基本金属产量增速收窄的同时,电解铝产量增速却逆市加快,电解铝产量达951万吨,同比增长9.7%,加快4.1个百分点。因此,在需求难以改善的情况下,不断增加的铝产量将导致供需矛盾进一步加剧,利空国内铝价,势必使得国内冶炼产品结构调整任务更加紧迫。

②矿产品产量增幅明显大于冶炼产品的增幅,且呈扩大趋势

在有色金属冶炼生产放缓的同时,国内有色金属矿山原料产量显著增加,资源保障能力有所提升。2011年全年,规模以上有色金属企业生产六种精矿金属含量570.04万吨,同比增长14.01%,矿产品产量增速明显大于冶炼产品增速,而且这一增速差距有所扩大。其中,国内短缺的铜精矿、镍精矿产量分别比上年同期增长9.64%和12.84%,在一定程度上缓解了供应紧张矛盾;铅、锌精矿产量分别比上年同期增长27.38%和16.45%,使同期铅、锌原料进口出现下降趋势。

2012年1-6月我国十种有色金属产量1,769万吨,同比增长6.7%,规模以上有色金属企业生产六种精矿金属含量467.60万吨,同比增长20.78%。

2011年及2012年1-6月我国六种精矿产量及同比增速 单位:万吨,%

数据来源:中国有色金属工业协会

(2)需求:下游领域景气度回落,需求下滑对有色金属行业影响较大

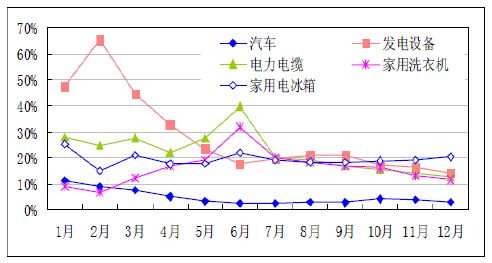

2011年1-9月,有色金属的终端消费领域需求稳健。除汽车受限购影响,产量增幅放缓,同比增速明显下滑外,其他电力、家电等下游需求仍然维持景气,发电设备、电力电缆、家用电器等产品产量同比增速均达到20%左右。下游消费需求的增长也可以从中间产品产量上来体现。2011年1-9月份铜材、铝材累计产量分别达到757.29万吨和1,719.74万吨,分别增长19.8%和25.2%。2011年四季度,有色金属的终端消费领域需求增速出现了不同程度的回落。其中,汽车产量、房地产开发受限购等政策影响,增幅显著放缓,同比增速明显下滑。全年,商品房和住宅累计新开工面积同比增长16.2%和12.9%,增速较前三季度分别下滑7.5和8.4个百分点。其它消费领域如发电设备、电力电缆、家用电器等产品产量同比增速均出现一定程度的下滑。

2011年以来我国有色金属主要终端消费产品累计产量同比增速

数据来源:国家统计局

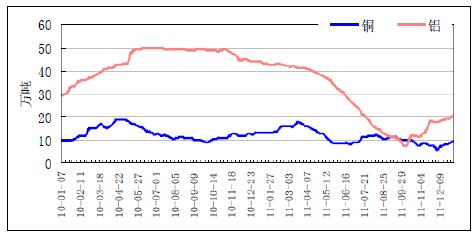

从有色金属中间产品产量上来看,尽管同比增速仍保持在相对较高位,但呈不断回落态势,也能看出下游消费需求增长有所放缓。2011年全年,铜材、铝材累计产量分别达到1,028.15万吨和2,345.58万吨,同比增长分别为17.75%和20.58%,同比增速较前三季度分别下降2.02和4.66个百分点。

2011年1-12月我国铜材和铝材累计产量及同比增速

数据来源:国家统计局

2011年前三季度,在产量得到控制、下游需求不减的情况下,我国有色金属行业出现了较为显著的去库存现象。不过四季度以来,随着中下游需求增速的放缓,国内铜、铝出现了补库存现象。同时,由于海外经济的动荡与风险因素的释放使得国际铜价大幅下挫,触发了中国一些企业建立铜库存的需求,表现出一定的投机性补库。整体来看,这一点从上海期交所的库存情况即可以体现。

2010年以来我国上海期货交易所铜、铝库存

数据来源:上海期货交易所

(3)价格:基本金属价格震荡中下跌,稀土价格暴涨后延续下跌态势

2011年以来,有色金属价格高低起伏,上半年的高位震荡之后迅即经历了下半年的大幅回落,四季度,疲软的全球经济和持续恶化的欧债危机并未出现好转迹象,基本金属伦、沪两市价格出现一轮较为明显的下跌,其中铜价在10月份跌至年内最低;年底沪铝现货月铝价收于16,080元/吨,较2010年底下跌了2.13%。整体来看,四季度基本有色金属价格在剧烈震荡中维持下跌态势。

2011年,稀土价格从年初到年中暴涨,部分产品最高翻了7倍,在经历了6月下旬到7月初的价格高峰期后,稀土价格开始不断下挫。进入四季度,稀土市场依旧处于疲软的趋势,稀土价格稳步下滑,年底价格较年度最高价格下滑了5倍。面对稀土暴跌的局面,国家通过停产,收购储备等方面,防止稀土价格回落,但成效并不是很大。(钢联)

2010年以来我国基本有色金属价格走势